税理士に顧問を依頼すべきか?

設立後の経理業務について

会社設立が終ると、「税務署」「県税事務所(東京23区においては都税事務所)」「市区町村(23区は不要)」へ税務の届出を行う必要があります。

次に、毎月の会計記帳関係ですが、こちらも複式簿記にて全ての取引仕訳を記帳していかねばなりません。経営年数が長くなれば、税務署の調査だっていずれは入るでしょう。

そうなった時に、「帳簿がない!」とか「複式簿記で記帳していない!」とか「領収書がない!」なんて言い訳は通りません。(領収書は7年間の保存が義務付けられていますので、特に要注意です!)

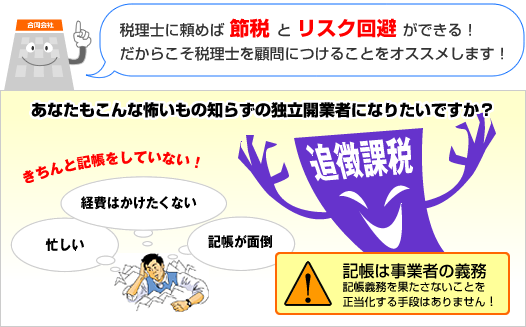

税務署に知れたが最後、追徴課税と言う名の恐ろしい追加請求が来ます。(これは来たものにしか恐ろしさがわからないと思いますが、税務調査時に税理士が付いているかどうかは大きいです。)

いずれにして、記帳は事業者の義務であり、この記帳義務を果たさないことを正当化する手段は一切ありません。

いずれにして、記帳は事業者の義務であり、この記帳義務を果たさないことを正当化する手段は一切ありません。

しかしながら、現実的には、面倒くさがって(或いは日々の忙しさにかまけて)全く記帳していない!

だったら、業者に外注すれば良いのですが、毎月の経費を渋って、記帳代行も頼まない!

なんていう怖いもの知らずの独立開業者が非常に多いです。

しかし、よ~く考えていただきたいのです。

例えば、年間での会社の利益が50万円あったとします。

この際、所得金額が年800万以下の法人税率は22%ですので、11万円が取られます。(手元に残るお金は39万円)

では、毎月2万円で税理士に毎月の記帳を外注しているとしましょう。※別途決算手続き手数料12万円とします。

そうすると、税理士への顧問料は雑費として経費で落とせますので、会社の利益50万円から、毎月2万円×12か月分(合計24万円)と決算手続き手数料12万円を差引き、所得が14万円となります。これに税率が同じく22%とすると、取られる税額は、28,000円(手元に残るお金は、112,000円)となります。

節税シミュレーション(年間所得50万円の場合)

(年間所得50万円として、法人所得税22%で計算した場合。)※簡易シュミレーションの為、住民税や控除は省略します。

自分で行う場合 |

税理士に頼んだ場合 |

|

| 年間所得 | 50万円 | 50万円 |

| 税務顧問費用 | 0円 | 24万円 (月2万円×12ヶ月) |

| 決算手数料 | 0円 | 12万円 |

| 税金納付額 | 11万円 | 2.8万円 |

| 手残り額 | 39万円 | 11.2万円 |

確かに手元に残るお金の額は前者が大きいわけですが、後者と比べて、92,000円近く多く税金を取られることになります。(厳密にはこれ以外にも法人住民税等がかかってきます。)

節税シミュレーション(年間所得100万円の場合)

(年間所得100万円として、法人所得税22%で計算した場合。)※簡易シュミレーションの為、住民税や控除は省略します。

自分で行う場合 |

税理士に頼んだ場合 |

|

| 年間所得 | 100万円 | 100万円 |

| 税務顧問費用 | 0円 | 24万円 (月2万円×12ヶ月) |

| 決算手数料 | 0円 | 12万円 |

| 税金納付額 | 22万円 | 14万円 |

| 手残り額 | 78万円 | 50万円 |

年間所得を100万円として計算しますと、法人所得税だけで「28万円の差」となります。

(ただし、厳密に法人住民税等を考えると、この差はもう少し小さくなるでしょう。)

28万円と言う金額は決して小さくはないかもしれませんが、28万円を支払うことで、毎月の記帳業務や決算手続きから開放され、営業に専念することができて、結果的に28万円以上の利益を上げる事ができたとしたら、そちらの方が断然良いと思いませんか?

間違った記帳でヒヤヒヤ、ビクビク過すことに何の意味もないことをご理解頂けましたでしょうか?

自分で税理業務をやった場合と税理士に依頼した場合のメリットとデメリット

自分で行う場合 |

税理士に頼んだ場合 |

メリット | お金がかからない |

|

|---|---|---|

| デメリット |

|

費用がかかる 月額顧問料(1万円~) 決算処理手数料 |

もはや税理士に顧問を依頼したって、月額2万円程度のもんです。

毎月の外注費をケチって、いそいそと利益を生まない経理作業に時間を取られることは大きなマイナスではないでしょうか。

また、いつも税務署の影に怯えたり、知識経験もないまま「これで本当に良いのかな?」という気持ちで適当に記帳や領収書保管をすることは精神衛生上も良くないでしょう。

弊社のお客様でも700万円の追徴課税を食らった方がいらっしゃいますが、零細個人・中小企業が潰れるには十分なインパクトです。

あまりに高額の月額顧問なら躊躇することも理解できますが、価格が安くなってきている最近の状況を考えるなら、専門家に任せておいた方が断然良いと思います。

→ 無料税理士紹介も行っております。(ご相談・初回面談無料)